的核心零部件,主要分为控制类、驱动类、执行类与传感类四个层面,并通过系统集成最终形成系统类。其中,控制类产品主要用于控制生产制造过程的温度、压力、流量、物位等变量或物体位置、倾斜、旋转等、HMI 等;驱动类和执行类产品则根据控制端发出的具体指令驱动终端设备执行相关动作,如伺服系统、

经过几十年的发展,工业自动化行业目前已经形成了不少头部企业,主要包括德国西门子、日本松下电器、日本三菱电机、日本安川电机等。我国的工业自动化行业起步较晚,但经过近十多年的发展,国内也出现了一些优秀的企业,其技术水平在不断提高,逐步缩小了与国外品牌的差距。比如汇川技术、禾川科技、雷赛智能、信捷电气、伟创电气,以及正弦电气等。其中,这六家企业当中市值最高的为汇川技术,达到了15577.78亿元,其他几家的市值均在百亿元以下。接下来,我们看看这六家国产工业自动化企业在2022年上半年的市场表现。

根据睿工业统计数据,2022 年上半年,工业自动化整体市场规模达1,574亿元,同比增长2.9%;其中,项目型市场优于OEM市场,同比增长5.5%。从产品角度看,低压变频器市场规模约161亿元,同比增长2 .5%;通用伺服市场规模约123亿元,同比保持持平;PLC市场规模约81亿元,同比增长6% 。

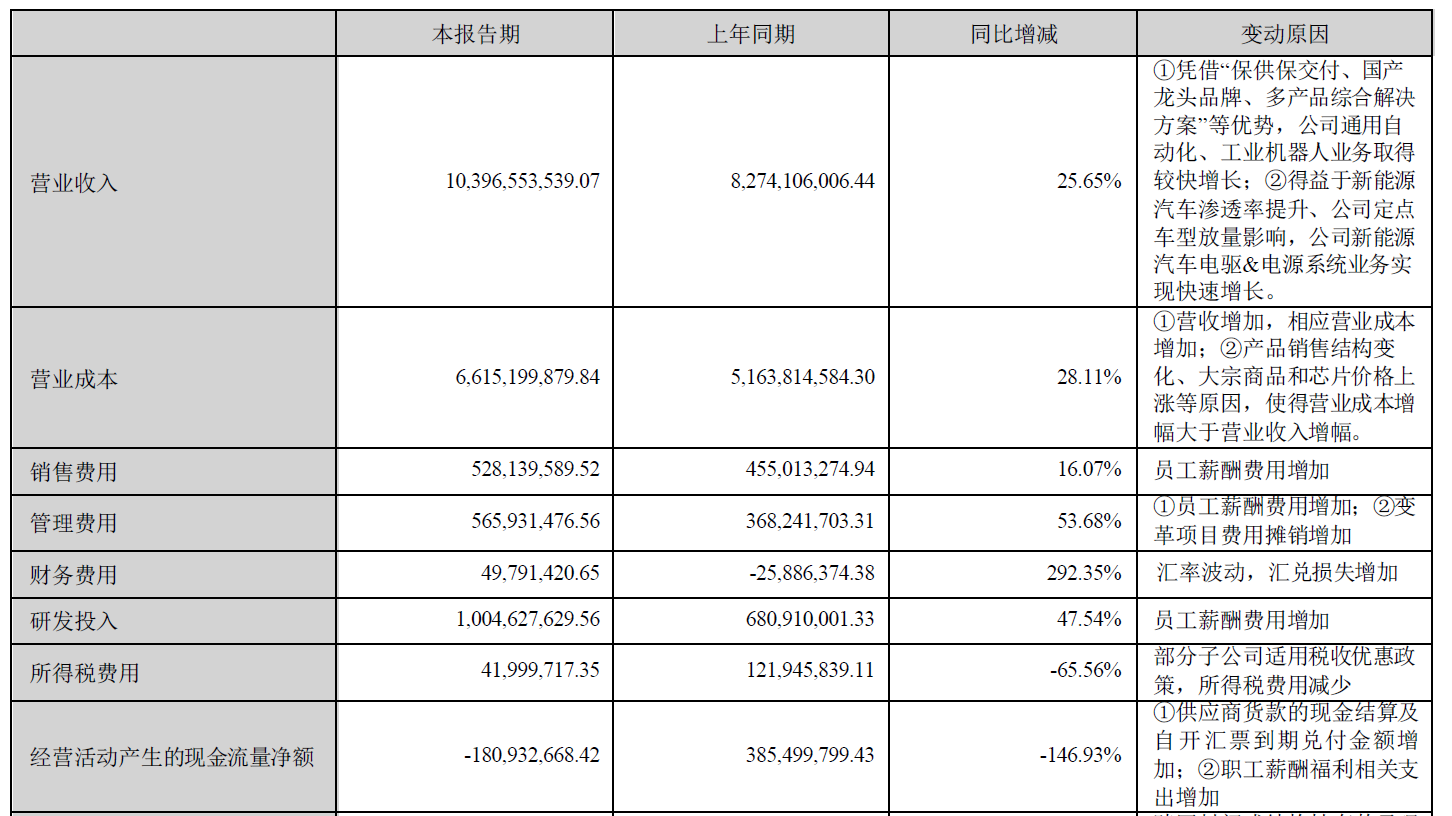

而汇川技术上半年实现了103.97亿元的营业收入,较去年同期增长26%;实现了20.36亿元的营业利润,较去年同期增长15%;实现了归属于上市公司股东的净利润19.75亿元,较去年同期增长26%;其产品综合毛利率为36.37%;公司基本每股收益为0.75元,较去年同期增长23%。

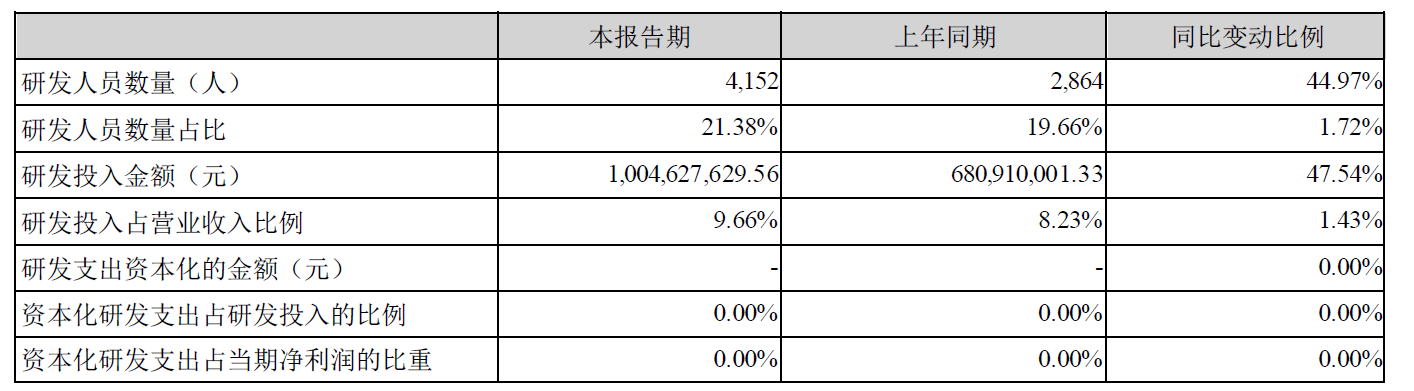

在研发方面,汇川技术这个半年度投入比较大,研发人员数量从去年同期的2,864人增加到了4,152人;研发投入的资金也增加了不少,从去年同期的6.8亿元增加到了10亿元规模。

研发项目进展方面,我们发现该公司在研项目有32项,其中有10项是本报告期内增加的。以达成或调整的项目有10项,其中4项量产、5项已经发布,1项暂停了,暂停的项目为水冷变频器项目。

去年开始的芯片缺货涨价潮其实对汇川技术也造成了一定的影响,不过现在供应形势得到了缓解,这可以有两个理解:一是器件的供应形势缓解;二是需求不旺,定单的紧迫性有所缓解。在供应形势缓解后,有客户有可能会继续使用海外一线品牌的产品,对此,汇川技术认为对公司继续提升市场份额的能力有信心,主要表现在,一是汇川技术给客户提供的价值是一定规模下的综合成本优势,及带有特色工艺解决方案的优势,这两个优势叠加,能大大提升与客户的粘性;二是这几年随着外部环境的变化,国产化变成了一种趋势,这既是有基于供应链安全的考虑,也有综合成本和服务方面的因素考量。因此,汇川技术可以凭借整个解决方案和综合服务能力来持续对接客户,加强快速定制化服务能力,以保证公司的综合竞争力。

这几年汇川技术还凭借其电力电子技术的优势,进入了储能业务。目前,汇川技术已形成销售业绩的是以储能PCS产品为主。主要面向电网侧,电网侧,配合系统集成商去提供产品。公司未来的能源管理业务更多的是围绕企业端的能耗管理去进行的。以汇川自己新建的岳阳和常州工厂为例,公司希望打造成绿色数字化工厂,即:① 能源结构上要做调整:需要配置光伏、风电等新能源结构;② 设备用电要管理起来:企业耗电大的设备场景,如空调、空压机、起重设备、产线设备等,这些设备是汇川最熟悉的场景,要探索如何用数字化手段深挖节能效果。

在新能源汽车方面,汇川技术也有布局,该公司新能源汽车业务,从 ROE 、毛利率等指标来看,跟自动化业务有一定差异性。对标业内标杆,新能源汽车业务的财务模型大概是这样:20%出头的毛利率水平、较高的研发费用率、 8%~10%的净利率。预计可能会拉低其综合毛利率。

禾川科技可提供由核心部件、机器自动化到数字化工厂的整体解决方案,产品矩阵已经实现工业自动化领域 控制 驱动 执行传感 机电一体化的覆盖,并在近年沿产业链上下游不断延伸,涉足上游的工控芯片、传感器和下游的高端精密数控机床等领域。公司成功在部分中高端工业自动化核心部件领域内与外资品牌开展竞争。

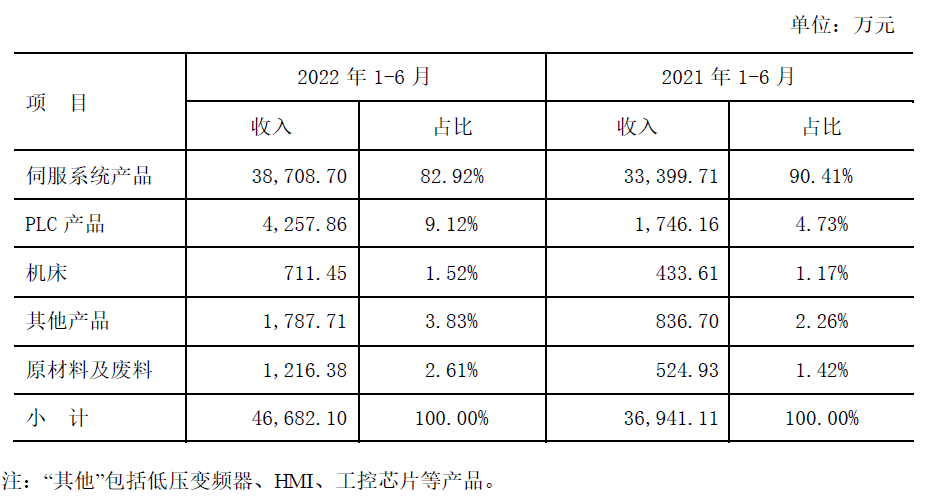

该公司在今年上半年的表现相对稳定,2022年上半年公司实现营业收入46,682.10万元,较上年同期增长26.37%;公司营业收入的增长主要来自于主营业务收入的增长,公司主营业务收入45,465.72万元,主营业务收入占营业收入的比例为97.39%。毛利率为32.5%,较去年同期的39%有所下降。

其主营业务收入按类别分为伺服系统、 PLC、机床及其他,报告期内伺服系统及PLC二者合计销售收入占主营业务收入比重为94.5%。报告期内,伺服系统和PLC是公司的主要收入来源,实现收入42,966.56万元,上年同期此两项产品收入为35,145.87万元。报告期内,公司伺服系统和PLC收入较上年同期增长22.25%。

在下游应用方面,报告期内禾川科技销售在光伏行业占比约25%,在锂电行业占比约15%,在机器人行业占比约20%,在激光行业占比约10%,其他3c电子、纺织、物流、CNC等行业占比都在5%以下。据该公司透露,接下来还是继续在先进制造行业、光伏、锂电、半导体、激光等拓展市场,同时在3C电子、纺织、物流、CNC等传统行业推出整套解决方案,继续扩大市场份额。

在研发方面,禾川科技根据其产品结构和发展战略配置 形成了 “共享基础平台+业务产品中心”的研发架构,研发中心下设 4个技术中心(包括产品研发中心、基础技术研究中心、应用技术服务中心、工程中心)和 2个支持平台(包括研发资源支持平台、业务管理支持平台),既能提高产品开发效率、缩短产品面市周期,又能提高业务部门的专业性,使其能够在各自的垂直领域持续不断为客户提供增值服务。

在资金方面也在持续加大投入,报告期内,该公司研发投入合计4,863.52万元,同比增长 21.45%,占营业收入比重为10.42%。公司研发人员数量为377人,占员工总数的20.53%。公司保持着较高水平的研发投入和较大规模的研发队伍。截至2022年6月30日,该公司在研项目14个,累计获得授权专利173件、授权软件著作权82件。报告期内,新增获得授权专利10件,授权软件著作权6件。

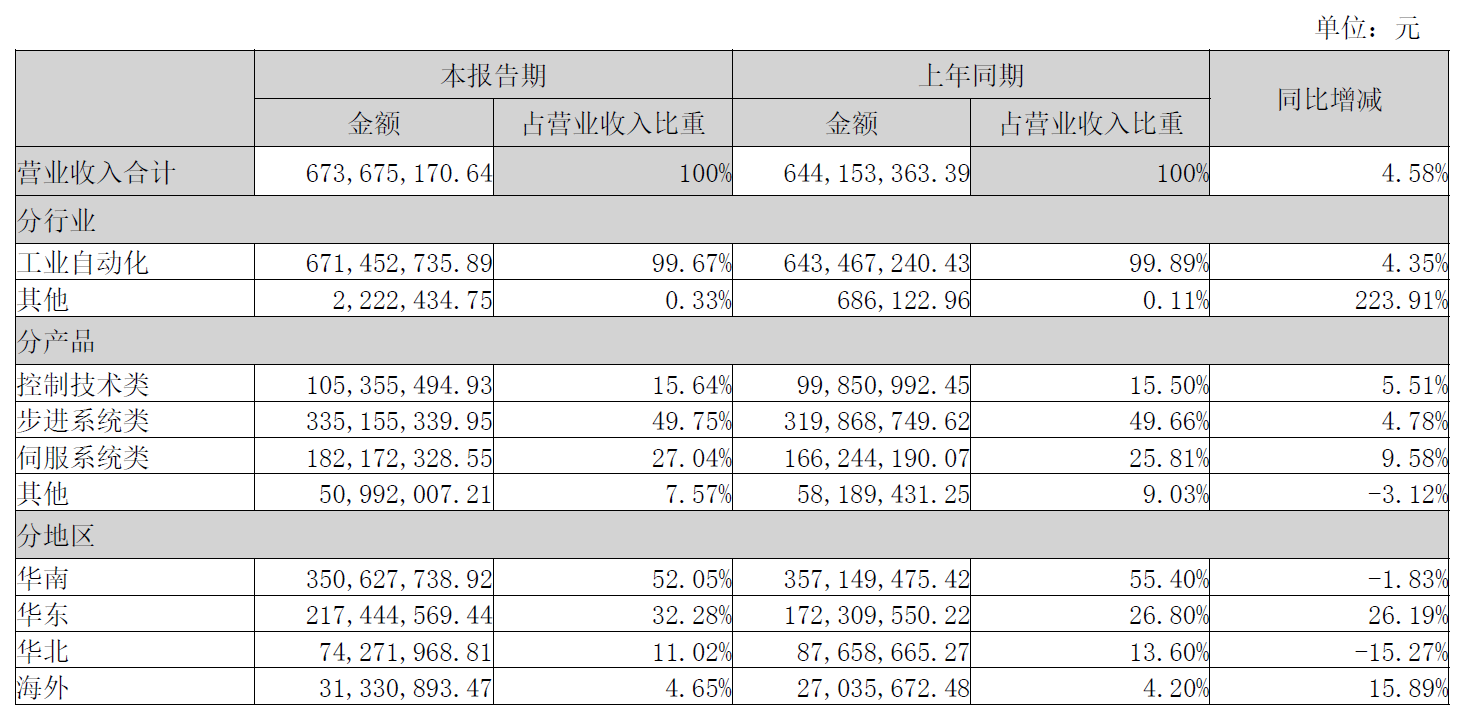

2022年上半年,雷赛智能实现营业收入6.73亿元,同比增长4.58%,实现归属于上市公司普通股股东净利润1.13亿元,同比减少14.68%;其中:伺服系统销售收入同比增长9.58%,步进系统销售收入同比增长4.78%;控制技术类产品销售收入同比增长5.51%。

该公司分析其2022年1-6月公司经营业绩不及预期的原因是受以下几个因素影响:一是从去年下半年开始的行业景气度回落超预期;二是新冠疫情导致的上海、深圳等地封控停产对其本公司及上海分子公司经营产生较大影响;三是公司内部大力推进管理变革也对短期经营业绩产生了一定影响。

在研发投入方面,雷赛智能今年上半年投入了7100万元,较去年同期的6300万元,增加了13%。目前,该公司设有“智能装备运动控制与应用技术工程实验室”、“南山区高层次创新型人才实训基地”等科研平台,拥有有效专利377项(发明专利44项,实用新型专利205项,外观设计专利128项,软件著作权110项),国外有效专利4项。

信捷电气专门从事工业自动化控制产品的研发、生产和销售。主要产品类型和特色包括:(1)工业智能控制系统中电气控制系统,主要包括可(PLC)、驱动系统(伺服驱动器、伺服电机、步进驱动器、变频器)、人机界面(HMI)、智能装备等;(2)电气控制集成应用,为工厂自动化(FA)领域客户提供“整体工控自动化解决方案”。主要客户分布在纺织服装、印刷包装、家居建材、食品饮料、汽车和新能源、机床工具、信息化、仓储物流等行业。

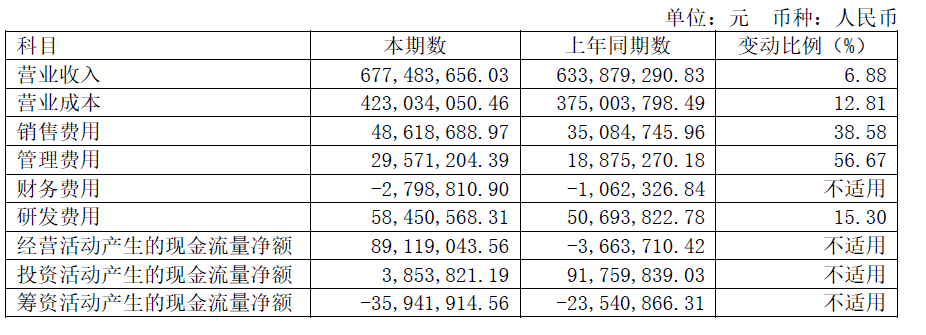

2022年上半年,信捷电气实现营业收入6.78亿元,同比增长6.88%,实现归属于上市公司普通股股东净利润1.36亿元,同比减少12.7%。其产品毛利率为37.56%,相比去年同期的40.84%,有所下滑。

在研发费用方面,信捷电气在持续投入,今年上半年投入了5800万元,比去年同期的5100万元,增加了15.3%。截止报告期末,该公司已授权发明专利47项、实用新型专利47项、外观设计专利30项、软件著作权44项。

伟创电气自设立以来一直专注于电气传动和工业控制领域,公司的主营业务为变频器、伺服系统及运动等产品的研发、生产及销售。2022年上半年,公司实现营业收入4.4亿万元,同比增加6.26%;实现归属于上市公司股东的净利润7,880.95万元,较上年同期增长19.16%。主要系报告期内公司变频器通用产品较上年同期增长17.47%、伺服系统较上年同期增长15.92%、控制系统产品较上年同期增长283.66%。毛利率为34.1%,与去年同期保持没变。基本每股收益0.44元。

截止至2022年6月,伟创电气拥有1,075位员工,其中专门从事研发人员305位,占总职工人数的28.37%以上。在研发投入方面,2022年半年度,伟创电气投入研发费用为4,164.07万元,同比增长27.73%,获得授权专利140项,其中发明专利33项。

且在2022年6月成立了西安研发中心,主要与各高校进行产学研合作,进行各类前瞻性技术研究,达到公司战略研发平台。据其半年报显示,建立研发中心的目的,一是继续加大关键技术的研发和产品迭代,完成电机自适应磁链观测技术、磁阻电机的MTPA在线搜索算。

备案号:沪ICP备10015141号-1 杏彩体育·(中国)官方网站欢迎来电咨询!